Заявление на возмещение налогового вычета за квартиру

Заявление в налоговую о возврате налогового вычета за квартиру

Если гражданин купил недвижимость (дом, квартиру, комнату), строил дом, был участником долевого строительства или производил ремонт жилья, то у него есть право получить имущественный налоговый вычет. Он позволяет вернуть часть налога, уплаченного в бюджет с собственного дохода (НДФЛ). Для этого необходимо предоставить в ФНС пакет документов, среди которых — заявление о возврате налогового вычета. В документе будут указаны реквизиты счета, куда налоговая должна будет перечислить деньги. Рассмотрим, как правильно заполнить бланк.

Коротко о вычете и сроках предоставления

Имущественный налоговый вычет регулирует ст. 220 НК РФ. Выплата предоставляется при наличии таких документов: декларации 3-НДФЛ, документов на квартиру (договор купли-продажи, акт приема-передачи квартиры, договор ипотеки, долевого участия в строительстве, платежные документы и т.д.) и заявления на получение вычета с банковскими реквизитами. Перечень документов указан в Письме ФНС России от 22.11.2012 №ЕД-4-3/19630@.

Декларацию налоговики будут проверять в течение 3 месяцев, пока идет камеральная проверка по ней (ст. 88 НК РФ). Если в декларации есть ошибки и неточности, то приходит уведомление с просьбой прислать вариант с корректировками. После всех исправлений деньги придут на счет.

Важно! Вычет можно получить за прошедший год. Например, за 2018 год вычет оформляют с 2019 года.

Заполняем заявление

- Форма заявления утверждена Приказом ФНС России от 14.02.2017 №ММВ-7-8/182@.

- Необходимо заполнить все три листа документа.

- Заполнить бланк можно от руки, используя печатные буквы. Можно внести все сведения на компьютере, затем распечатать документ и подписать его.

Лист 1

Итак, для получения имущественного вычета необходимо внести в бланк такую информацию:

- ИНН. Узнать свой номер можно на сайте ФНС: https://service.nalog.ru/inn.do. Далее строку с КПП нужно пропустить, так как этот пункт должны заполнять организации.

- Номер заявления. Проставлять номер нужно начиная с левой стороны строки. Если в текущем году заявление подается первый раз, то ставится номер 1. Повторные заявления обозначаются соответствующими номерами. Такое возможно в тех случаях, когда в предыдущих заявлениях были допущены ошибки и налогоплательщик исправляет их, заполняя новый бланк.

- Код ИФНС, куда подается заявление. Узнать его можно на сайте налоговой: https://service.nalog.ru/addrno.do.

- Фамилия, имя, отчество. Каждое слово должно быть в отдельной строке.

- Статья НК РФ, которая регулирует возврат НДФЛ. Это ст. 78.

- Причина переплаты. Отмечается кодом. В нашей ситуации вводим цифру «1».

- Возвращаемый платеж. В клетке ниже также ставим «1», так как возвращается именно налог.

Больше на этом листе ничего заполнять не нужно.

Лист 2

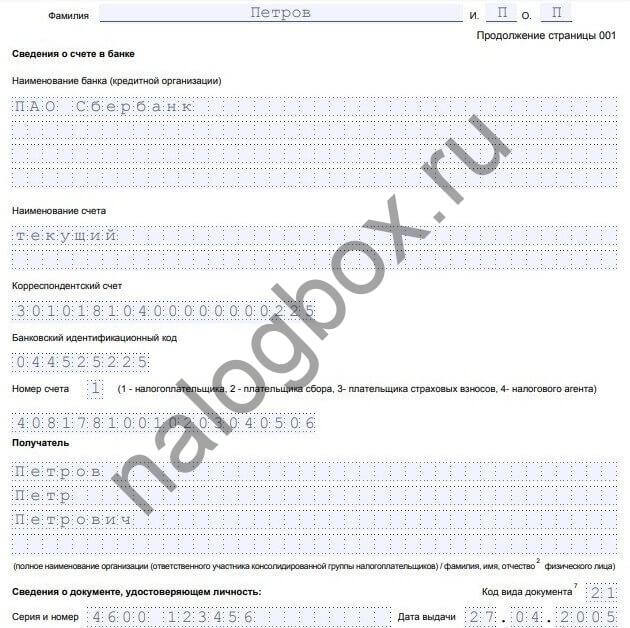

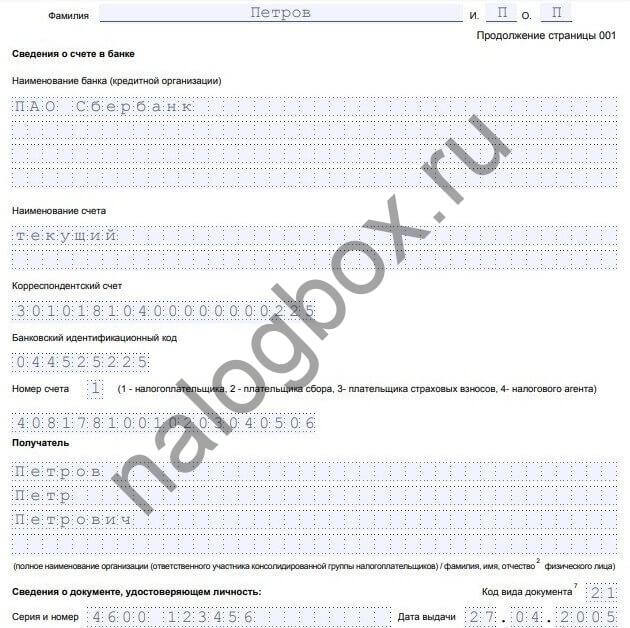

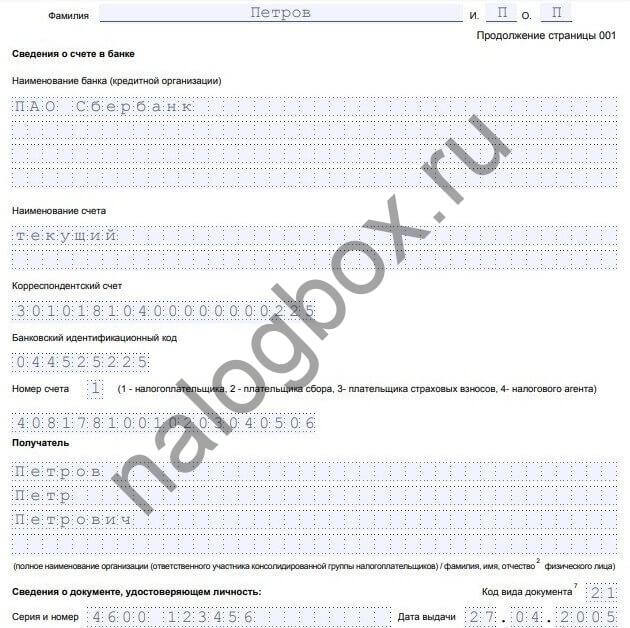

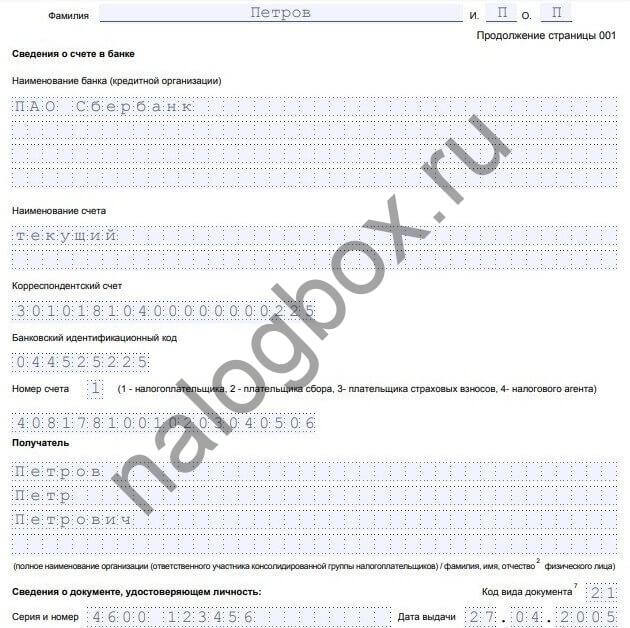

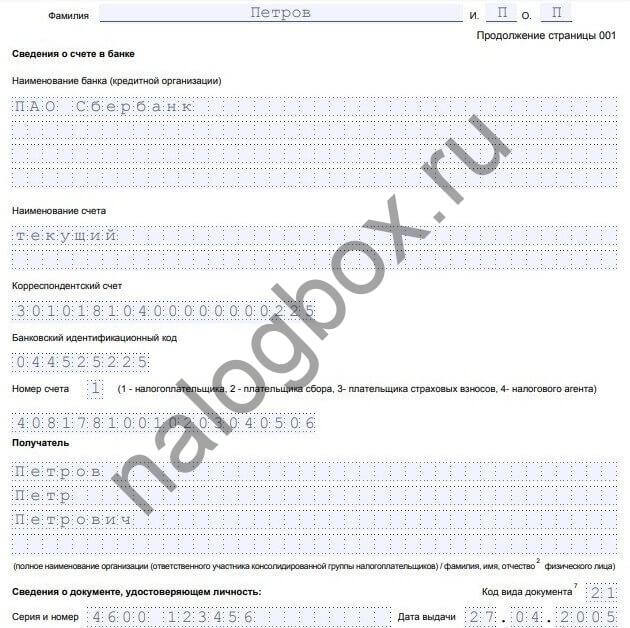

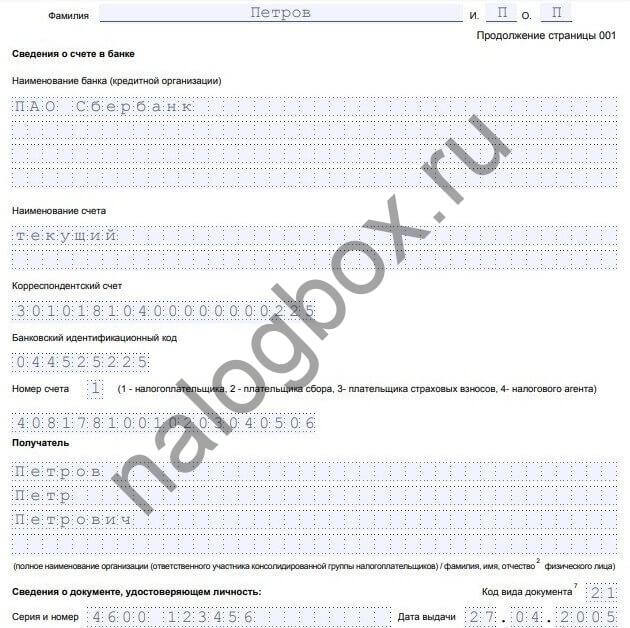

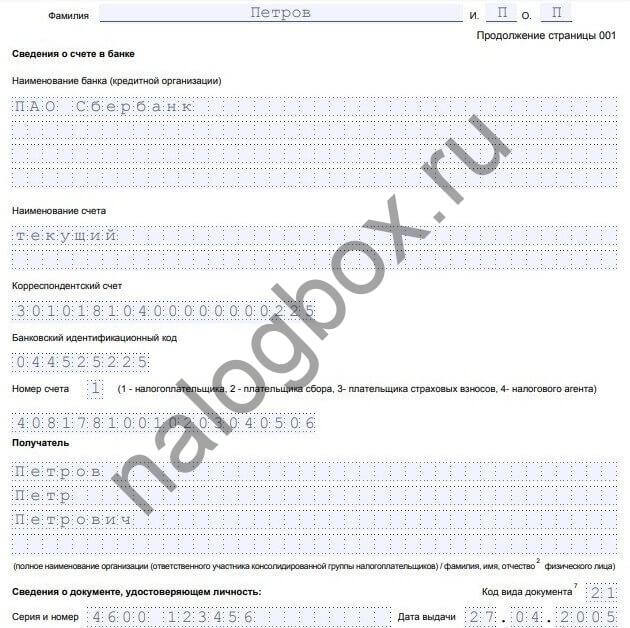

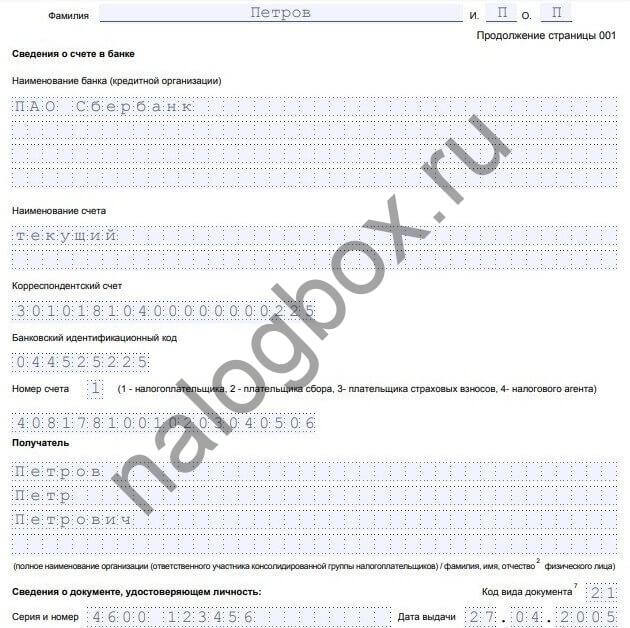

Второй лист предназначен для внесения реквизитов банковского счета. Заполняем его следующим образом:

- Аналогично первому листу заполняем строки с ИНН, фамилией и инициалами.

- Реквизиты банка можно взять в самом учреждении либо найти их в личном кабинете (онлайн). Нужно очень внимательно ввести все данные. Также важно: указывайте только собственный счет, в противном случае ФНС не переведет вам деньги.

- Вводим сведения о получателе. Снова пишем ФИО получателя. Далее — код удостоверяющего личность документа. Для паспорта это «21» (все коды документов указаны в сноске на третьем листе заявления). Затем вносим паспортные данные: кем и когда выдан документ.

Итак, заполнение второго листа заявления закончено.

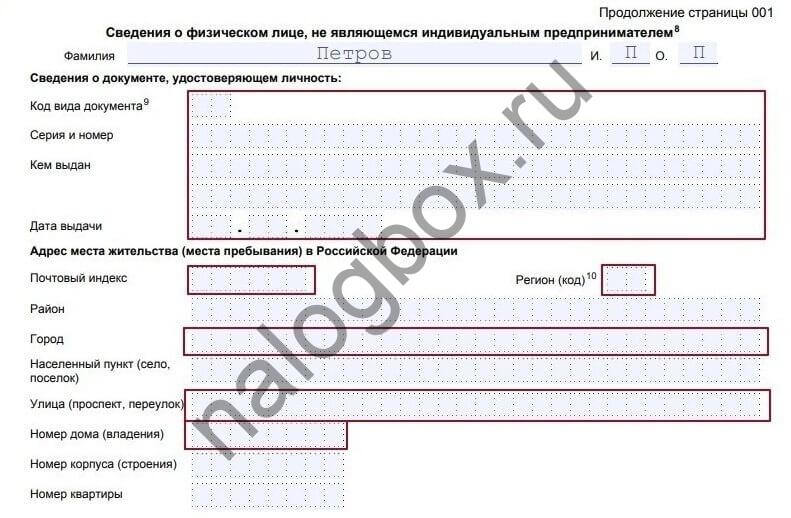

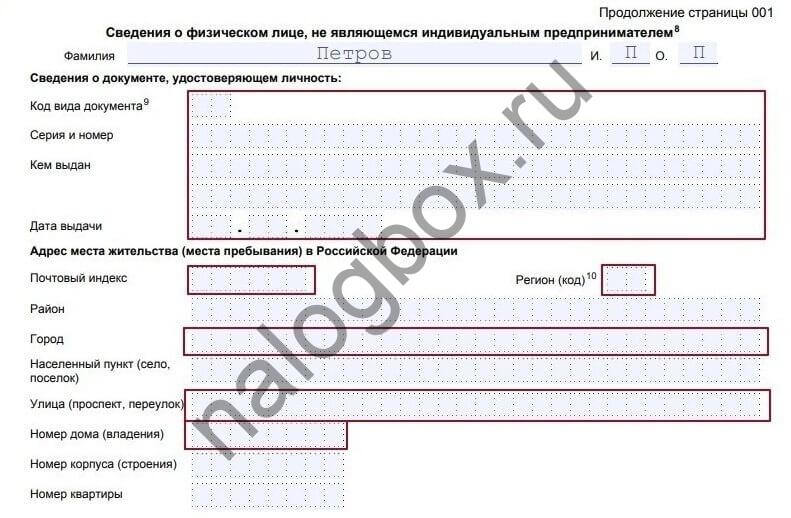

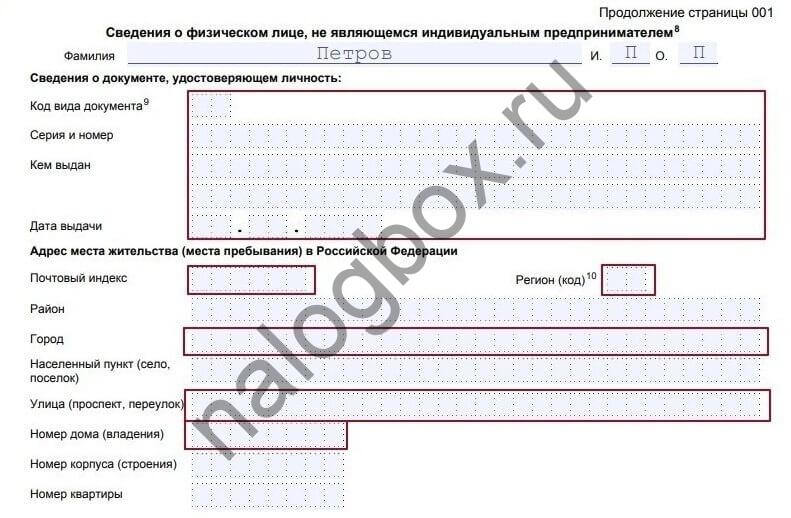

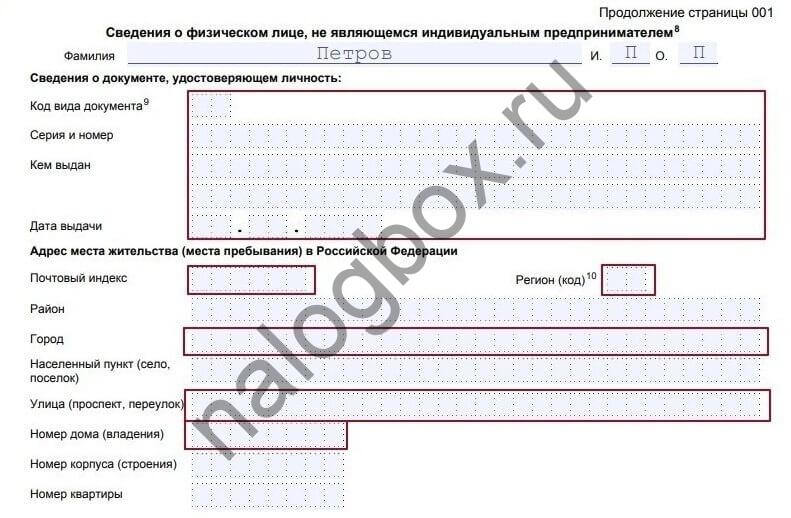

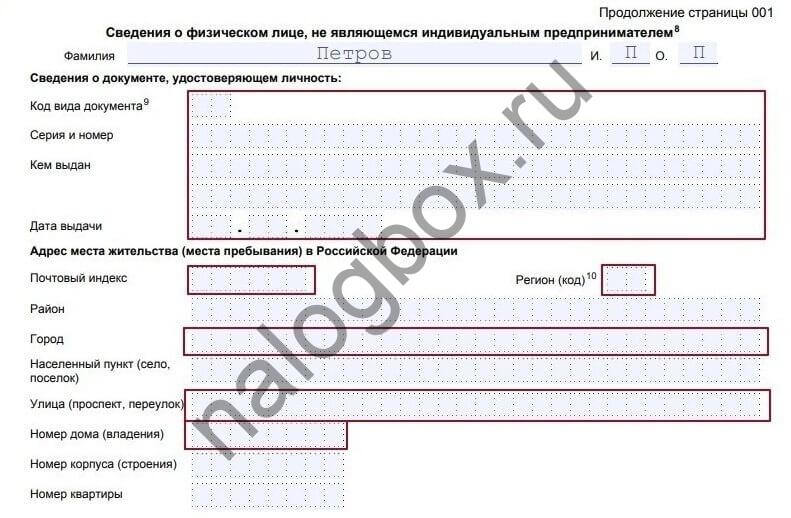

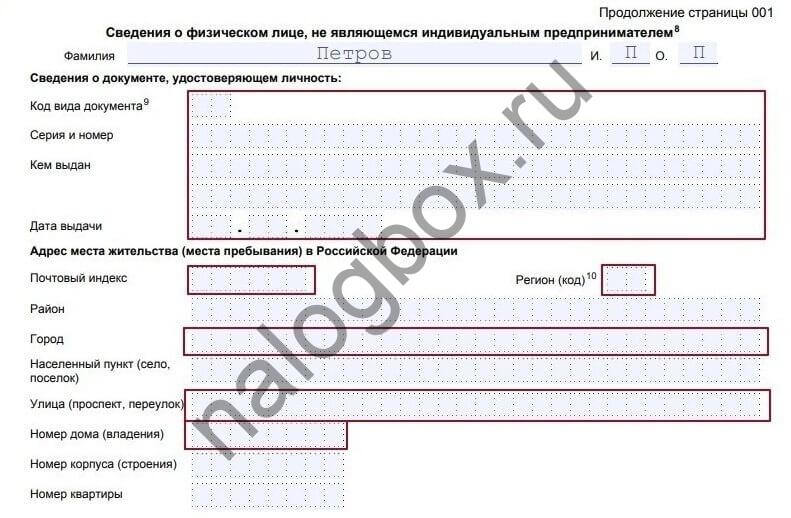

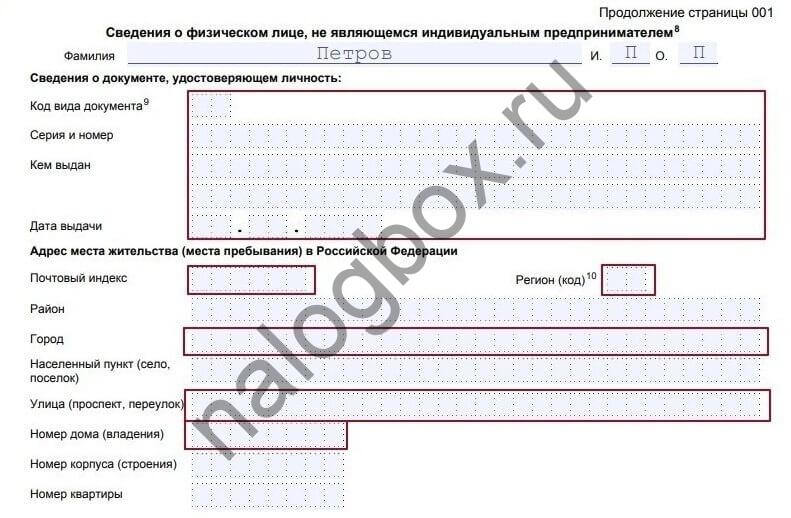

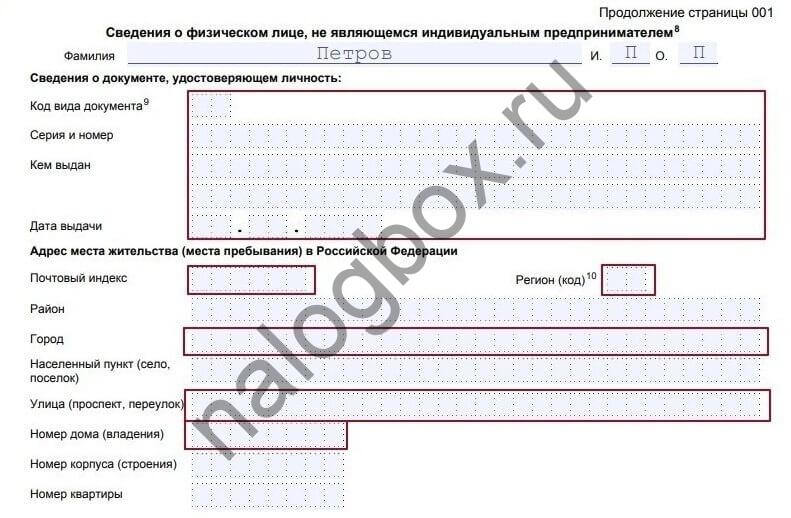

Лист 3

Этот лист должен содержать личные данные налогоплательщика. Здесь пишем фамилию и инициалы, паспортные данные (либо другого документа, удостоверяющего личность), адрес регистрации по паспорту.

К сведению!

Лист не заполняется (кроме строки с ФИО), если на первом листе документа был указан ИНН.

Как подать заявление

Подать заявление (вместе с декларацией и другими документами) можно лично, придя в ФНС, либо по почте заказным письмом с уведомлением о вручении и описью вложения на адрес налоговой по месте проживания налогоплательщика. В случае отправки почтой можно проследить с помощью почтового идентификатора, когда письмо будет доставлено.

Личная подача имеет преимущества, поскольку сотрудник налоговой службы в присутствии гражданина проверит все документы, выдаст расписку об их получении и направит их дальше для проведения камеральной проверки.

Внимание! Заполнить и подать декларацию на вычет и заявление о его возврате можно также через интернет в личном кабинете налогоплательщика на сайте ФНС.

Как получить налоговый вычет при покупке квартиры

1. В каких случаях можно получить налоговый вычет при приобретении недвижимости?

- если вы приобрели жилье;

- если вы приобрели земельный участок, расположенный под приобретенным жилым домом или для строительства на нем жилого дома;

- если вы построили дом;

- если вы погасили проценты по ипотечным кредитам либо по займам, полученным в целях рефинансирования (перекредитования) таких кредитов.

В имущественный вычет при приобретении недвижимости можно также заявить расходы на достройку и отделку, однако сделать это можно только в том случае, если в документах о приобретении недвижимости будет указано, что она продается без отделки.

2. Как действует налоговый вычет при покупке недвижимости?

Оформив налоговый вычет при приобретении недвижимости, вы можете вернуть себе часть ранее уплаченного НДФЛ. Оформить вычет можно только после вступления в права собственности (подписания договора передачи) и только за налоговые периоды (календарные годы), последовавшие после покупки жилья. То есть вам вернется часть подоходного налога, который вы заплатили за годы после покупки. Воспользоваться вычетом за периоды, предшествовавшие покупке недвижимости, нельзя. Исключение оставляют пенсионеры, которые могут перенести вычет на периоды, в которые они получали доход, облагаемый НДФЛ, но не более чем на три года.

Максимальная сумма имущественного вычета при покупке недвижимости — 2 млн рублей (вам вернется 13% от этой суммы). То есть если вы, к примеру, купили квартиру стоимостью 3 млн рублей, к вычету можно заявить только 2 млн рублей. Если недвижимость, которую вы приобрели, стоила дешевле 2 млн рублей, остаток вычета можно перенести на другую покупку .

В случае с процентами по кредитам (займам) максимальная сумма, к которой можно применить налоговый вычет, — 3 млн рублей.

Вы можете одновременно оформить оба этих вычета. При этом сумма, подлежащая возврату при предоставлении вычета, не может быть больше уплаченных вами за год налогов. Однако вы можете добрать вычет за несколько лет, подавая декларации и заявления на вычет за те периоды, в которые вы уплачивали подоходный налог.

Срока давности для получения имущественного вычета не существует. Но заявить его можно только за три последних года (то есть вам вернется часть налогов, уплаченных за три последних года). К примеру, в 2020 году вы можете подать заявление на вычет за 2019, 2018 и 2017 годы (если недвижимость была приобретена до 2017 года).

3. Что может быть включено в расходы на приобретение недвижимости для получения вычета?

В фактические расходы на новое строительство или приобретение жилого дома или доли (долей) в нем, которые можно заявить к имущественному налоговому вычету, могут включаться:

- расходы на разработку проектной и сметной документации;

- расходы на приобретение строительных и отделочных материалов;

- расходы на приобретение жилого дома или доли (долей) в нем, в том числе, если его строительство не окончено;

- расходы, связанные с работами или услугами по строительству (достройке жилого дома или доли (долей) в нем, если строительство не окончено) и отделке;

- расходы на подключение к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения и канализации.

В фактические расходы на приобретение квартиры, комнаты или доли (долей) в них могут включаться следующие расходы:

- расходы на приобретение квартиры, комнаты или доли (долей) в них либо прав на квартиру, комнату или доли (долей) в них в строящемся доме;

- расходы на приобретение отделочных материалов и на работы, связанные с отделкой квартиры, комнаты или доли (долей) в них, а также расходы на разработку проектной и сметной документации на проведение отделочных работ.

Расходы на достройку и отделку приобретенного жилого дома или доли (долей) в нем или отделку приобретенной квартиры, комнаты или доли (долей) в ней примут к вычету только в том случае, если договор предусматривает приобретение жилого дома, строительство которого не окончено, квартиры, комнаты или доли (долей) в них без отделки.

4. Какие нужны документы для получения вычета?

Для оформления имущественного вычета при покупке квартиры (дома, земли и так далее) через налоговую инспекцию вам понадобятся:

- справка от работодателя по форме 2-НДФЛ за тот период, за который вы хотите оформить налоговый вычет;

- копия договора о приобретении жилого дома или доли (долей) в нем, документы, подтверждающие право собственности на жилой дом или долю (доли) в нем (выписка из ЕГРН) (при строительстве или приобретении жилого дома или доли (долей) в нем);

- копия договора о приобретении квартиры, комнаты или доли (долей) в них и документы, подтверждающие право собственности на квартиру, комнату или долю (доли) в них (выписка из ЕГРН) (при приобретении квартиры, комнаты или доли (долей) в них в собственность);

- копия договора участия в долевом строительстве и передаточный акт или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами при приобретении прав на объект долевого строительства (квартиру или комнату в строящемся доме);

- копии документов, подтверждающих право собственности на земельный участок или долю (доли) в нем, и документы, подтверждающие право собственности на жилой дом или долю (доли) в нем (выписка из ЕГРН) (при приобретении земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома или доля (доли) в них);

- копия свидетельства о рождении ребенка (при приобретении родителями недвижимости в собственность своих детей в возрасте до 18 лет);

- копия решения органа опеки и попечительства об установлении опеки или попечительства (при приобретении опекунами недвижимости в собственность своих подопечных в возрасте до 18 лет);

- копии документов, подтверждающих произведенные на достройку и отделку расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы), — при принятии к вычету расходов на достройку и отделку;

- копия свидетельства о браке (при приобретении имущества в общую совместную собственность);

- письменное заявление (соглашение) о договоренности сторон — участников сделки о распределении размера имущественного налогового вычета (при приобретении имущества в общую совместную собственность);

Если вы выплачивали кредит:

- копия целевого кредитного договора или договора займа, договора ипотеки, заключенных с кредитными или иными организациями, графика погашения кредита (займа) и уплаты процентов за пользование заемными средствами;

- копии документов, свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (при отсутствии или выгорании информации в кассовых чеках такими документами могут служить выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит, об уплаченных процентах за пользование кредитом).

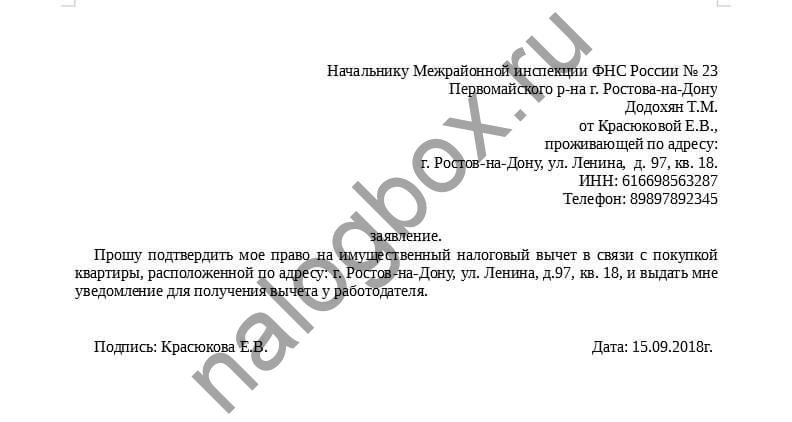

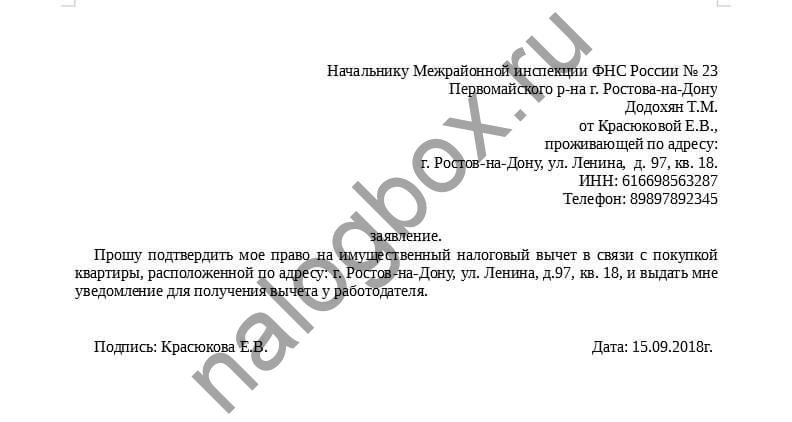

5. Как оформить налоговый вычет у работодателя?

Оформить налоговый вычет у работодателя можно, не дожидаясь конца налогового периода (календарного года). Но для этого все равно придется подавать документы в налоговую, чтобы подтвердить свое право на получение вычета.

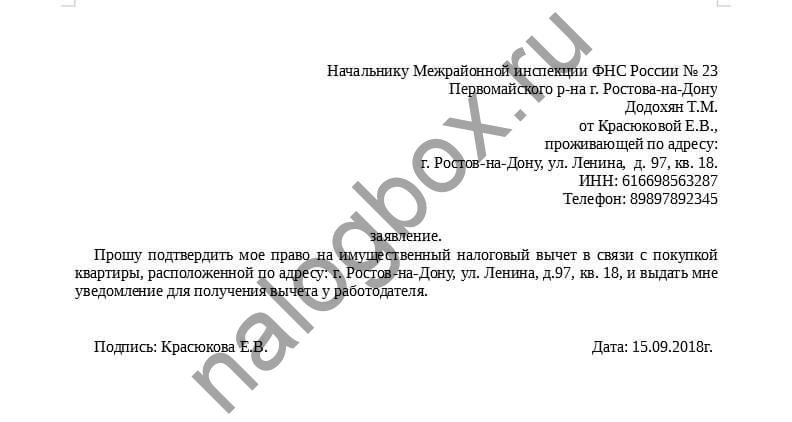

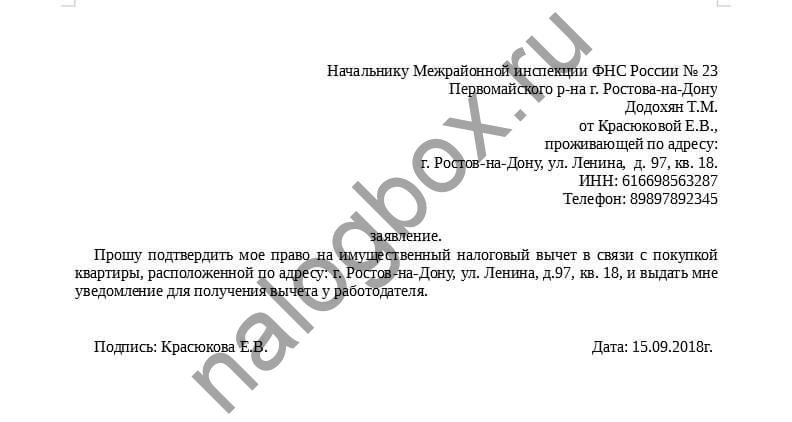

Вместе с документами, подтверждающими ваше право на вычет, в налоговую инспекцию по месту жительства необходимо представить заявление о подтверждении права налогоплательщика на получение имущественного налогового вычета.

Подать документы можно:

- на личном приеме;

- онлайн, при помощи сервиса «Личный кабинет налогоплательщика» на сайте ФНС.

В течение 30 дней налоговая служба должна подтвердить ваше право на получение вычета. Затем вы должны будете представить работодателю:

- уведомление о подтверждении права на вычет;

- составленное в произвольной форме заявление о предоставлении налогового вычета.

Работодатель должен предоставить вам вычет начиная с месяца, в котором вы к нему обратитесь. Если он удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

6. Как оформить вычет через налоговую?

Вам нужно будет:

- заполнить декларацию 3-НДФЛ (пример заполнения) за тот период, за который вы хотите оформить вычет;

- составить заявление (образец) о возврате излишне уплаченной суммы налога.

Заполненную декларацию, необходимые для получения вычета документы, а также заявление о возврате излишне уплаченного НДФЛ нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

- на личном приеме;

- онлайн, воспользовавшись сервисом «Личный кабинет налогоплательщика» на сайте ФНС.

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку и направит вам сообщение о принятом решении. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки (если заявление о предоставлении вычета вы подавали вместе с декларацией) или в течение 30 дней после подачи заявления.

Заявление на предоставление имущественного вычета при покупке квартиры

Последнее обновление 2019-01-08 в 14:50

Образец заявления на имущественный вычет в налоговую за 2018 год такой же, как в предыдущих периодах. Этот документ является неотъемлемой частью пакета документации, который нужно подавать для получения возмещения. Отсутствие заявления служит основанием для отказа в предоставлении компенсации.

Как написать заявление на имущественный вычет в налоговую

Строгой формы, по которой нужно писать заявление о подтверждении права на имущественные налоговые вычеты 2019 года, нет, хотя ФНС разработала рекомендованный шаблон. На него и нужно ориентироваться при составлении ходатайства.

Заявление на вычет на недвижимость пишется для того, чтобы обозначить желание соискателя, который подает пакет документов. В нем можно отразить не только просьбу предоставить возмещение, но и определить детали его предоставления — в каких частях выплачивать, на какой счет или карту, вернуть ли сумму из бюджета либо получать компенсацию у работодателя.

Написать заявление в налоговую на возмещение имущественного вычета можно вручную — на белом листе размера А4 темной пастой, соблюдая основные принципы делового стиля и документоведения — составить шапку в правом верхнем углу, а далее написать сам текст, после чего поставить подпись с расшифровкой и дату.

Можно также взять шаблон — распечатать или получить в окошке в ИФНС — и заполнить пустые строки. Если недвижимость оформлена на ребенка, то родители сохраняют право получить компенсацию по этому объекту, потому что расходы на покупку несли они и налоги платили тоже они. При этом заявление к 3-НДФЛ на возврат налога при покупке квартиры пишут тоже родители, и им не нужно согласие ребенка или органов опеки. Когда ребенок достигнет совершеннолетия, он сможет воспользоваться своим правом по ст.220 Налогового кодекса России, но уже по другому объекту недвижимости.

Если после компесации расходов на приобретение жилплощади максимальная сумма вычета не исчерпалась, то заявитель вправе получить остаток в будущем в любое время при возникновении расходов на покупку или строительство другой квартиры, подав заявление и другие документы.

Пример 1

Срок подачи заявления на налоговый вычет при покупке жилья

Если по итогам года у соискателя нет дополнительных доходов, за которые нужно отчитаться, то срока для подачи документов на возмещение нет. Соискатель вправе подать заявление на имущественный вычет в любое время года. Если же по итогам года у соискателя были дополнительные доходы, за которые он должен отчитаться, то декларацию и, соответственно, заявление он подает до конца апреля нового года.

Пример 2

Если бы у Игоря Грудинина не было доходов от аренды, подать документы на вычет он мог бы в течение 2019 года в любое время.

Заявление прикладывается сразу к общему пакету документации либо сдается после камеральной проверки и вынесения положительного решения.

Образец заполнения заявления на налоговый вычет при покупке жилья

Образец заявления в ИФНС на имущественный вычет в 2019 году утвержден приказом ФНС России № ММВ-7-8/182@, изданном в 2017 году 14 февраля.

Скачать образец заявления на имущественный вычет в налоговую можно здесь.

Этот образец является новой рекомендованной формой заявления на возврат налогового вычета при покупке квартиры, бланки которой выдают инспекторы при обращении за ними в операционном зале инспекции.

Бланк заявления на возврат подоходного налога при покупке квартиры состоит из 3 листов:

- титульный;

- лист о платежных реквизитах;

- информация о заявителе — паспортные данные.

На третьем листе нужно заполнить информацию в точности по паспорту. В блоке адреса не требуется заполнять все графы. В случае регистрации в городе нужно заполнять только выделенные строки. Если прописка — в ином населенном пункте, то, напротив, заполнению подлежат графы района, и населенного пункта.

Однако придерживаться этого бланка необязательно. Допускается написание заявления в произвольной форме.

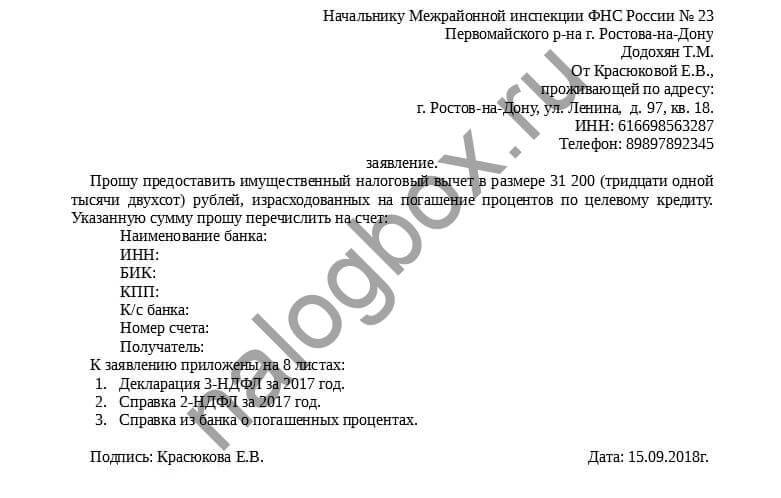

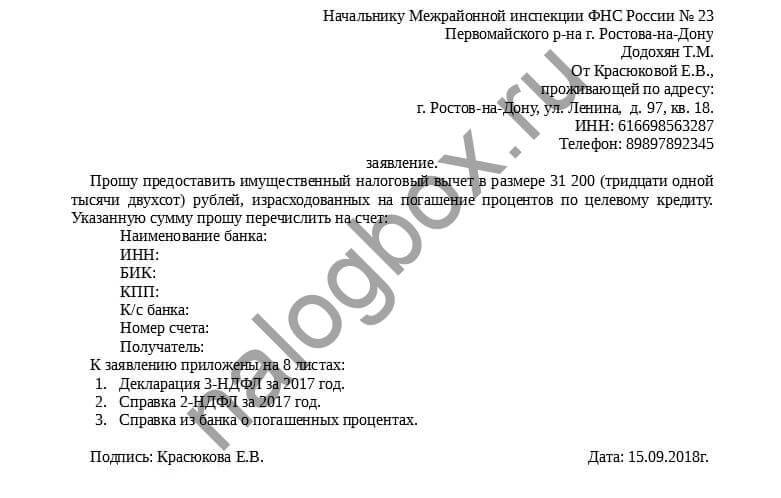

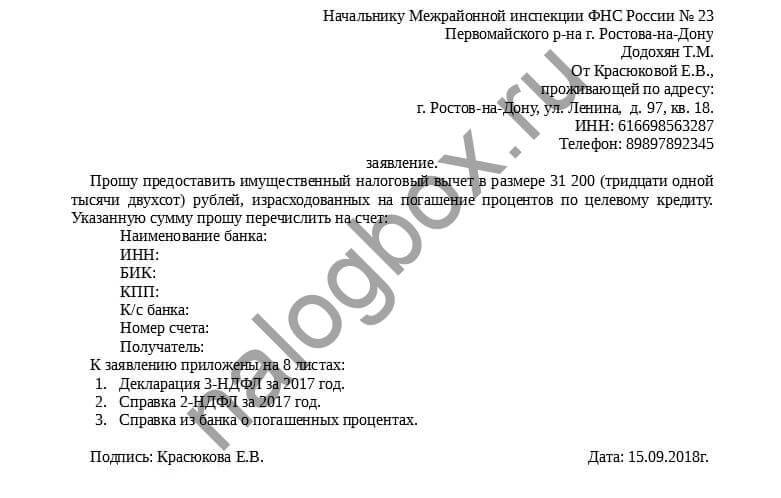

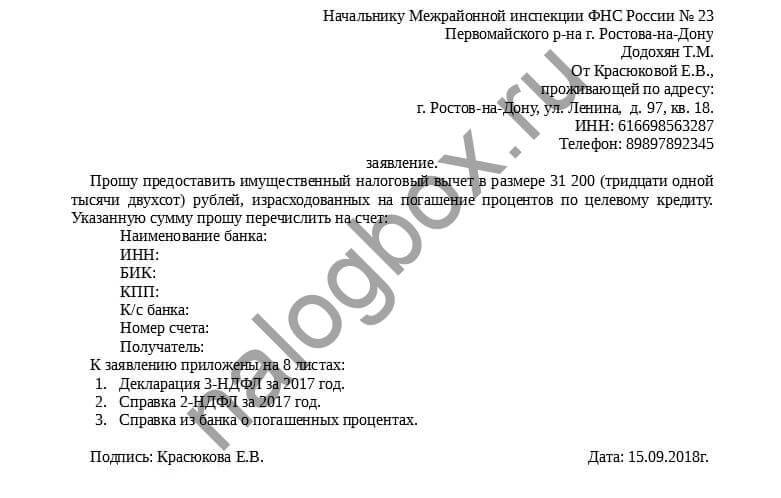

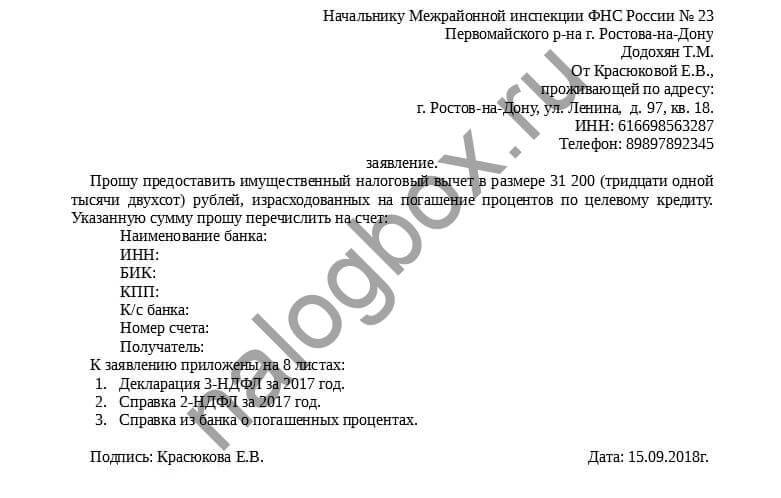

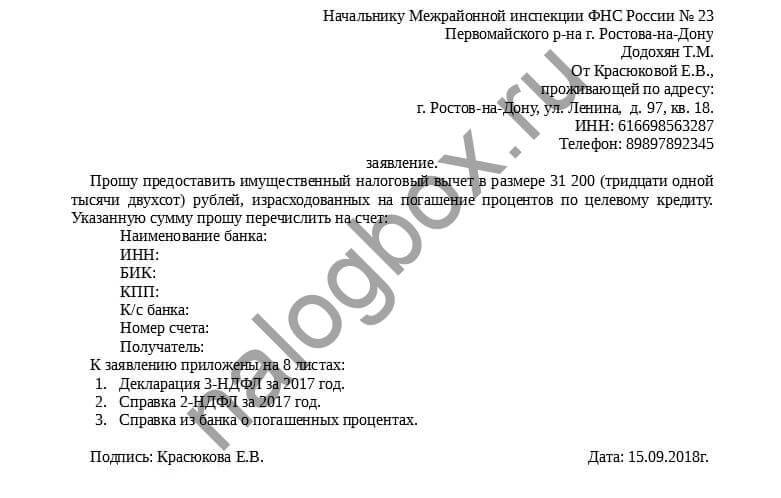

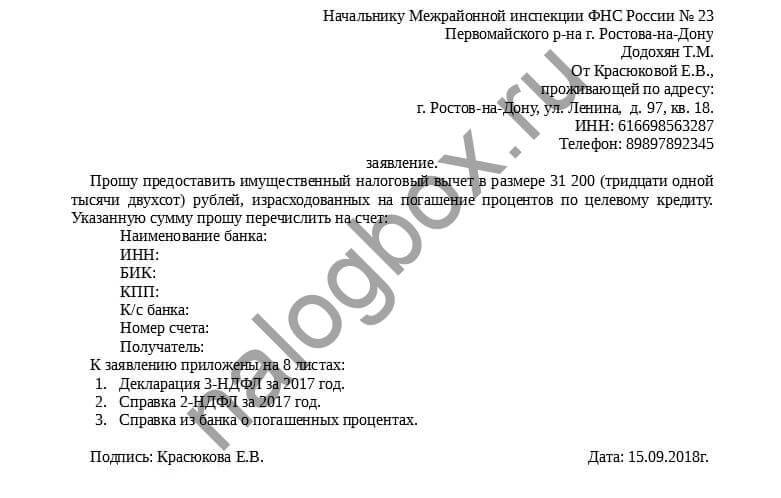

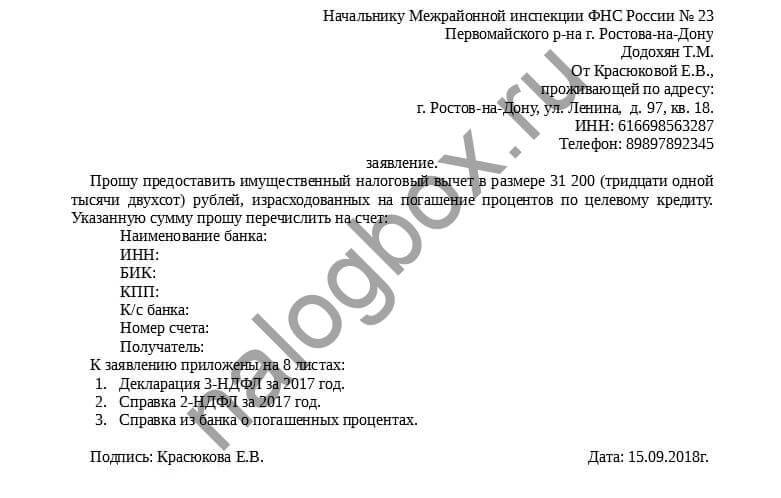

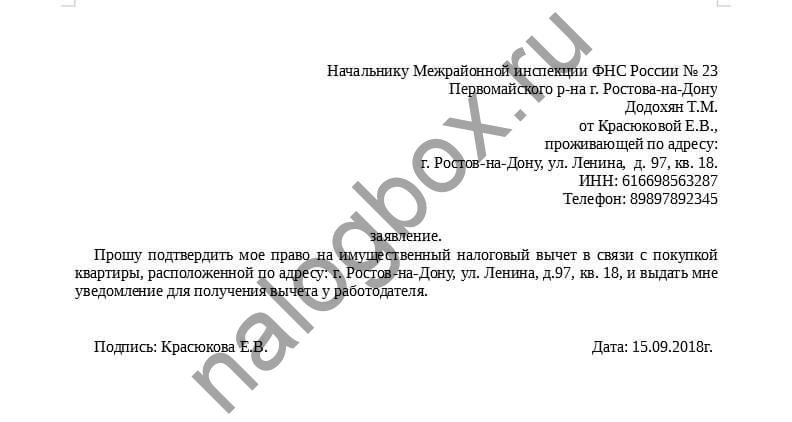

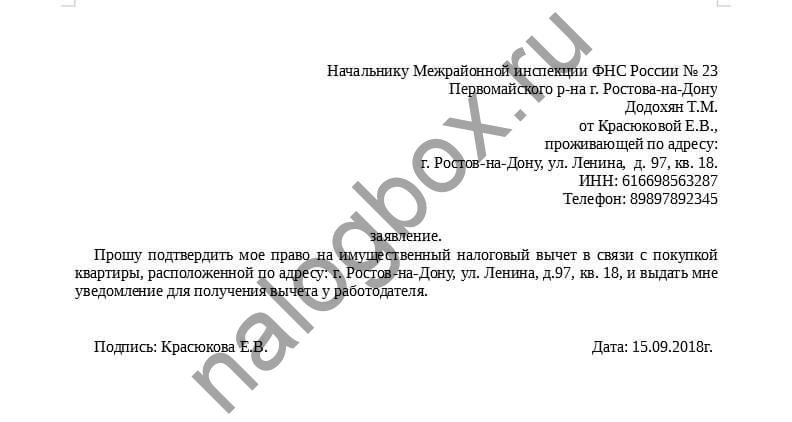

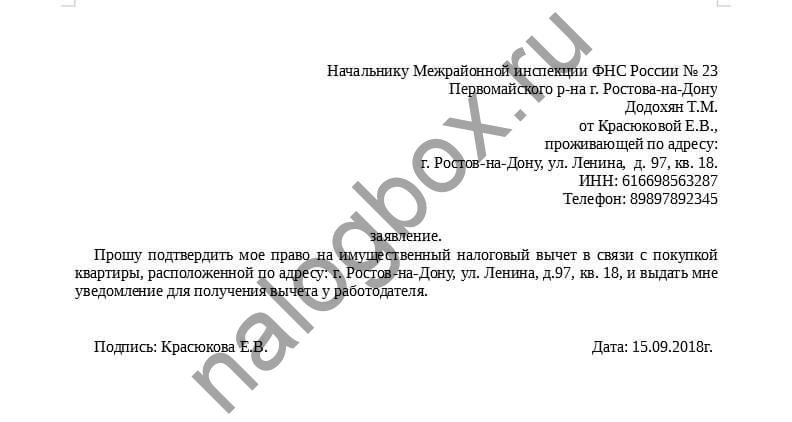

Пример заявления на вычет за квартиру в произвольном виде:

Начальнику Межрайонной инспекции ФНС России № 23

Первомайского р-на г.Ростова-на-Дону

проживающей по адресу:

Прошу предоставить имущественный налоговый вычет в размере 31 200 (тридцати одной тысячи двухсот) рублей на основании поданной декларации 3-НДФЛ. Указанную сумму прошу перечислить на счет:

Если это не первый год получения возмещения, то нужно писать: «… предоставить остаток имущественного налогового вычета…». В тексте рекомендуется указать поименный перечень приложений — всех прикладываемых документов, и общее число листов всех документов.

Реквизиты карты легко узнать, воспользовавшись терминал или банкоматом — в разделе личного кабинета есть функция запроса платежных реквизитов.

Образец заявления на вычет по ипотеке

Если заявитель купил жилье с участием ипотечных средств, то ему компенсируются и расходы по уплате процентов в размере 3 000 000 рублей. Согласно ст.220 Налогового кодекса России, получить возврат по процентам можно после исчерпания компенсации по основной сумме — за покупку жилья.

Когда основная сумма будет полностью выплачена, заявитель каждый новый год подает справку 2-НДФЛ, справку из банка об уплаченных процентах и заявление. Оно такое же, как и по обычным расходам, — т. е. может быть в произвольной форме либо по рекомендованному образцу ФНС России. Компенсация по процентам — 390 000 рублей. Она будет выплачиваться по мере уплаты процентов — в течение 10, 20 и более лет, это зависит от условий ипотечного договора.

Каждый год нужно будет подавать новую декларацию о доходах, чтобы отмечать в ней остаток вычета, переходящий из года в год. Также каждый год подается заявление, ведь сумма уплаченных налогов, а соответственно, и сумма возмещения, ежегодно может различаться, поэтому нужно писать новое заявление и подкреплять его декларацией и справками.

Образец доступен для скачивания здесь.

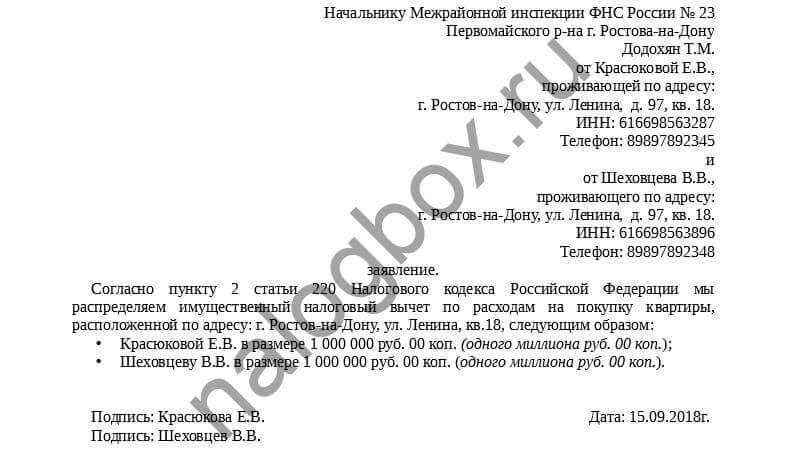

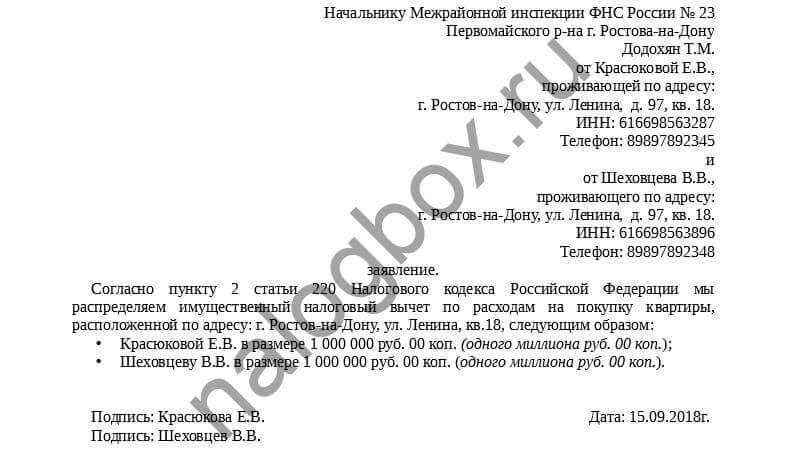

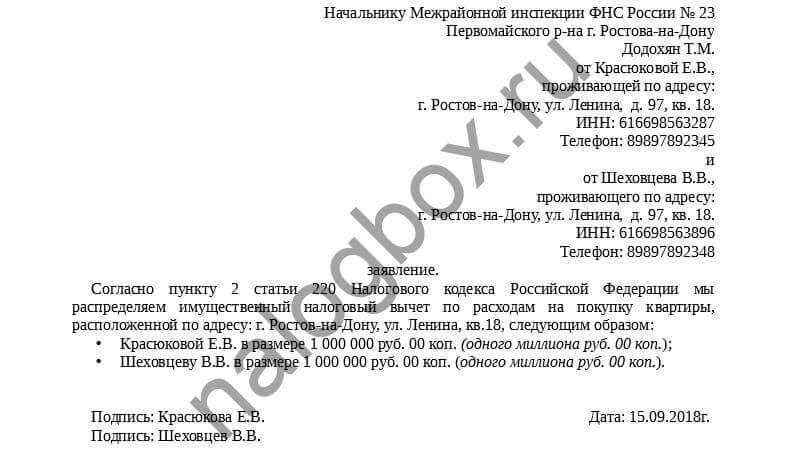

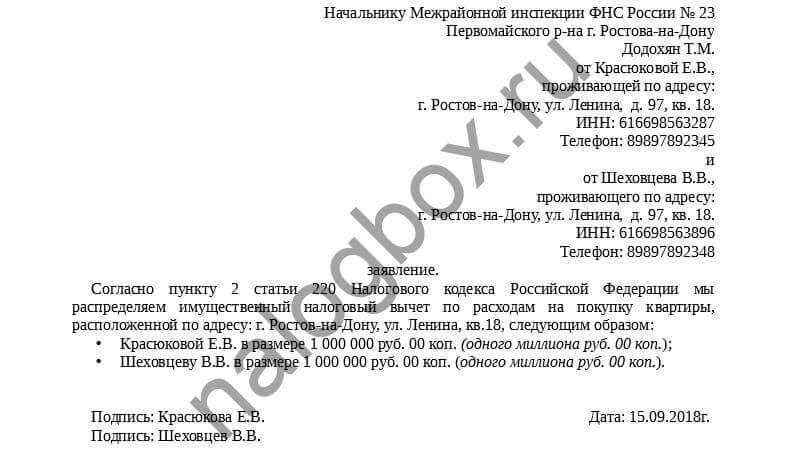

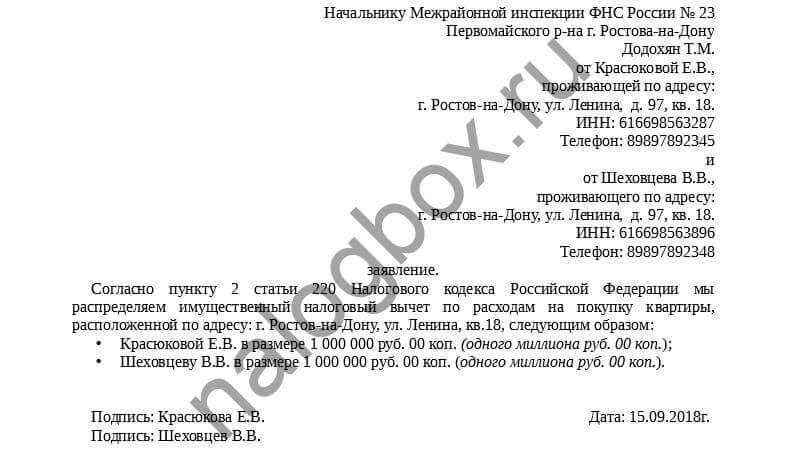

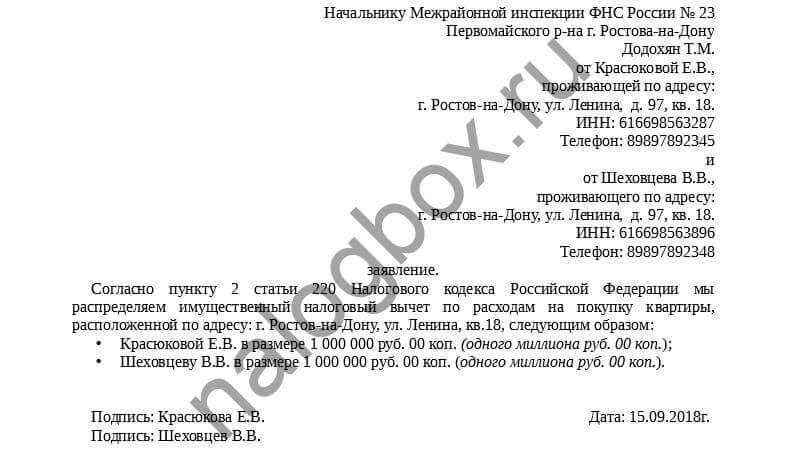

Заявление о разделении долей имущественного вычета

Если квартира приобретена после заключения брака, то она является общей. Даже если в праве собственности не определены доли и по документам жилье целиком принадлежит одному из супругов, второй имеет на него равноценное право. Это право проецируется и на возможность получения имущественного вычета.

Супруги составляют заявление о распределении долей при возвращении уплаченных налогов. Доли разделяются по усмотрению сторон — соразмерно зарплатам и уплаченным суммам НДФЛ либо пополам либо в пользу кого-то из четы.

Этот образец можно скачать по ссылке.

Также вычет может получить полностью один из супругов, но от него требуется письменное и заверенное согласие второго на предоставление ему возмещения.

Заявление на уведомление на имущественный вычет в 2019 году

В ИФНС подаются 2 вида заявления. Соискатель сами выбирает, какое приложить к документам. Можно как написать заявление о предоставлении вычета в виде прекращения удержаний с зарплаты, так и сформировать заявление на возврат имущественного вычета.

Пример 3

Учитывая, что возврат составляет 260 000 рублей, то в ближайшие 100 месяцев, или 8 лет и несколько месяцев, Екатерина Красюкова будет получать полный оклад. Но в любой момент она может остановить этот процесс и подать в налоговую заявление на возмещение 13 процентов имущественного вычета в виде возврата — тогда ей будет возвращена сумма за год, а не по месяцам.

Образец можно скачать здесь.

Пример 4

Через год она снова сможет подать заявление для продолжения выплат.

Итоги

- Заявление на вычет можно подать сразу с документами, а можно — после проверки декларации, т.е. через 3 месяца.

- Получатель вычета может получить в налоговой уведомление для работодателя и подать заявление ему, чтобы с зарплаты получателя не удерживали НДФЛ.

- Заявление можно написать по шаблону ФНС, а также в произвольном виде.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(46 оценок, средняя: 4,50)

10 thoughts on “Заявление на предоставление имущественного вычета при покупке квартиры”

Добавить комментарий Отменить ответ

скажите я могу подать заявление указав в ней просьбу предоставить имущественный вычет за прошлый год и одновременно указать просьбу о получении уведомления для работодателя с целью получения заработной платы в текущем году целиком?

Соня, здравствуйте.

Лучше оформите два заявления: о возврате НДФЛ за прошлый год и о получении уведомления для работодателя.

Здравствуйте , купили квартиру в ипотеку , 8 лет получали налоговый вычет , последние 3 года проценты. В январе 2019 года сделали рефинансирование данной ипотеки , т.е.новый договор на основании старого и новый срок. Будем ли мы и дальше получать налоговый вычет ?

Оксана, здравствуйте.

Да, если сумма только от того кредита, который был потрачен на приобретение жилья.

Здравствуйте а при получении социального и имущественного вычета одновременно в заявлении в налоговую указывать что оба вычета хочу получить и сумму по каждому или общую сумму за все

Анна, здравствуйте.

Общую сумму нужно указать.

Добрый день! Купили квартиру в строящемся доме в феврале 2018 года. Сдача дома откладывается на третий квартал 2019 года. Могу ли сейчас подать документы для получения налога? И какая справка нужна 2НДФЛ или 3НДФЛ?

Наталья, здравствуйте.

Нет, подать документы сможете только после подписания акта приема-передачи. Если в этом году, в 2019 сможете начать получать вычет через работодателя.

Если же хотите сразу за весь год, то подаете в 2020 году. Тогда вам понадобится справка 2-НДФЛ за 2019 год , а заполнить нужно будет декларацию 3-НДФЛ и прилжить все необходимые документы.

Добрый день! Я пенсионер у меня есть право на возврат уплаченного налога за предыдущие года, за 4 года. Как оформить заявление в таком случае не описано.

Зуфар, здравствуйте.

Заявление нужно оформить за каждый год отдельно.

Заявление на предоставление имущественного вычета при покупке квартиры

Последнее обновление 2019-01-08 в 14:50

Образец заявления на имущественный вычет в налоговую за 2018 год такой же, как в предыдущих периодах. Этот документ является неотъемлемой частью пакета документации, который нужно подавать для получения возмещения. Отсутствие заявления служит основанием для отказа в предоставлении компенсации.

Как написать заявление на имущественный вычет в налоговую

Строгой формы, по которой нужно писать заявление о подтверждении права на имущественные налоговые вычеты 2019 года, нет, хотя ФНС разработала рекомендованный шаблон. На него и нужно ориентироваться при составлении ходатайства.

Заявление на вычет на недвижимость пишется для того, чтобы обозначить желание соискателя, который подает пакет документов. В нем можно отразить не только просьбу предоставить возмещение, но и определить детали его предоставления — в каких частях выплачивать, на какой счет или карту, вернуть ли сумму из бюджета либо получать компенсацию у работодателя.

Написать заявление в налоговую на возмещение имущественного вычета можно вручную — на белом листе размера А4 темной пастой, соблюдая основные принципы делового стиля и документоведения — составить шапку в правом верхнем углу, а далее написать сам текст, после чего поставить подпись с расшифровкой и дату.

Можно также взять шаблон — распечатать или получить в окошке в ИФНС — и заполнить пустые строки. Если недвижимость оформлена на ребенка, то родители сохраняют право получить компенсацию по этому объекту, потому что расходы на покупку несли они и налоги платили тоже они. При этом заявление к 3-НДФЛ на возврат налога при покупке квартиры пишут тоже родители, и им не нужно согласие ребенка или органов опеки. Когда ребенок достигнет совершеннолетия, он сможет воспользоваться своим правом по ст.220 Налогового кодекса России, но уже по другому объекту недвижимости.

Если после компесации расходов на приобретение жилплощади максимальная сумма вычета не исчерпалась, то заявитель вправе получить остаток в будущем в любое время при возникновении расходов на покупку или строительство другой квартиры, подав заявление и другие документы.

Пример 1

Срок подачи заявления на налоговый вычет при покупке жилья

Если по итогам года у соискателя нет дополнительных доходов, за которые нужно отчитаться, то срока для подачи документов на возмещение нет. Соискатель вправе подать заявление на имущественный вычет в любое время года. Если же по итогам года у соискателя были дополнительные доходы, за которые он должен отчитаться, то декларацию и, соответственно, заявление он подает до конца апреля нового года.

Пример 2

Если бы у Игоря Грудинина не было доходов от аренды, подать документы на вычет он мог бы в течение 2019 года в любое время.

Заявление прикладывается сразу к общему пакету документации либо сдается после камеральной проверки и вынесения положительного решения.

Образец заполнения заявления на налоговый вычет при покупке жилья

Образец заявления в ИФНС на имущественный вычет в 2019 году утвержден приказом ФНС России № ММВ-7-8/182@, изданном в 2017 году 14 февраля.

Скачать образец заявления на имущественный вычет в налоговую можно здесь.

Этот образец является новой рекомендованной формой заявления на возврат налогового вычета при покупке квартиры, бланки которой выдают инспекторы при обращении за ними в операционном зале инспекции.

Бланк заявления на возврат подоходного налога при покупке квартиры состоит из 3 листов:

- титульный;

- лист о платежных реквизитах;

- информация о заявителе — паспортные данные.

На третьем листе нужно заполнить информацию в точности по паспорту. В блоке адреса не требуется заполнять все графы. В случае регистрации в городе нужно заполнять только выделенные строки. Если прописка — в ином населенном пункте, то, напротив, заполнению подлежат графы района, и населенного пункта.

Однако придерживаться этого бланка необязательно. Допускается написание заявления в произвольной форме.

Пример заявления на вычет за квартиру в произвольном виде:

Начальнику Межрайонной инспекции ФНС России № 23

Первомайского р-на г.Ростова-на-Дону

проживающей по адресу:

Прошу предоставить имущественный налоговый вычет в размере 31 200 (тридцати одной тысячи двухсот) рублей на основании поданной декларации 3-НДФЛ. Указанную сумму прошу перечислить на счет:

Если это не первый год получения возмещения, то нужно писать: «… предоставить остаток имущественного налогового вычета…». В тексте рекомендуется указать поименный перечень приложений — всех прикладываемых документов, и общее число листов всех документов.

Реквизиты карты легко узнать, воспользовавшись терминал или банкоматом — в разделе личного кабинета есть функция запроса платежных реквизитов.

Образец заявления на вычет по ипотеке

Если заявитель купил жилье с участием ипотечных средств, то ему компенсируются и расходы по уплате процентов в размере 3 000 000 рублей. Согласно ст.220 Налогового кодекса России, получить возврат по процентам можно после исчерпания компенсации по основной сумме — за покупку жилья.

Когда основная сумма будет полностью выплачена, заявитель каждый новый год подает справку 2-НДФЛ, справку из банка об уплаченных процентах и заявление. Оно такое же, как и по обычным расходам, — т. е. может быть в произвольной форме либо по рекомендованному образцу ФНС России. Компенсация по процентам — 390 000 рублей. Она будет выплачиваться по мере уплаты процентов — в течение 10, 20 и более лет, это зависит от условий ипотечного договора.

Каждый год нужно будет подавать новую декларацию о доходах, чтобы отмечать в ней остаток вычета, переходящий из года в год. Также каждый год подается заявление, ведь сумма уплаченных налогов, а соответственно, и сумма возмещения, ежегодно может различаться, поэтому нужно писать новое заявление и подкреплять его декларацией и справками.

Образец доступен для скачивания здесь.

Заявление о разделении долей имущественного вычета

Если квартира приобретена после заключения брака, то она является общей. Даже если в праве собственности не определены доли и по документам жилье целиком принадлежит одному из супругов, второй имеет на него равноценное право. Это право проецируется и на возможность получения имущественного вычета.

Супруги составляют заявление о распределении долей при возвращении уплаченных налогов. Доли разделяются по усмотрению сторон — соразмерно зарплатам и уплаченным суммам НДФЛ либо пополам либо в пользу кого-то из четы.

Этот образец можно скачать по ссылке.

Также вычет может получить полностью один из супругов, но от него требуется письменное и заверенное согласие второго на предоставление ему возмещения.

Заявление на уведомление на имущественный вычет в 2019 году

В ИФНС подаются 2 вида заявления. Соискатель сами выбирает, какое приложить к документам. Можно как написать заявление о предоставлении вычета в виде прекращения удержаний с зарплаты, так и сформировать заявление на возврат имущественного вычета.

Пример 3

Учитывая, что возврат составляет 260 000 рублей, то в ближайшие 100 месяцев, или 8 лет и несколько месяцев, Екатерина Красюкова будет получать полный оклад. Но в любой момент она может остановить этот процесс и подать в налоговую заявление на возмещение 13 процентов имущественного вычета в виде возврата — тогда ей будет возвращена сумма за год, а не по месяцам.

Образец можно скачать здесь.

Пример 4

Через год она снова сможет подать заявление для продолжения выплат.

Итоги

- Заявление на вычет можно подать сразу с документами, а можно — после проверки декларации, т.е. через 3 месяца.

- Получатель вычета может получить в налоговой уведомление для работодателя и подать заявление ему, чтобы с зарплаты получателя не удерживали НДФЛ.

- Заявление можно написать по шаблону ФНС, а также в произвольном виде.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(46 оценок, средняя: 4,50)

10 thoughts on “Заявление на предоставление имущественного вычета при покупке квартиры”

Добавить комментарий Отменить ответ

скажите я могу подать заявление указав в ней просьбу предоставить имущественный вычет за прошлый год и одновременно указать просьбу о получении уведомления для работодателя с целью получения заработной платы в текущем году целиком?

Соня, здравствуйте.

Лучше оформите два заявления: о возврате НДФЛ за прошлый год и о получении уведомления для работодателя.

Здравствуйте , купили квартиру в ипотеку , 8 лет получали налоговый вычет , последние 3 года проценты. В январе 2019 года сделали рефинансирование данной ипотеки , т.е.новый договор на основании старого и новый срок. Будем ли мы и дальше получать налоговый вычет ?

Оксана, здравствуйте.

Да, если сумма только от того кредита, который был потрачен на приобретение жилья.

Здравствуйте а при получении социального и имущественного вычета одновременно в заявлении в налоговую указывать что оба вычета хочу получить и сумму по каждому или общую сумму за все

Анна, здравствуйте.

Общую сумму нужно указать.

Добрый день! Купили квартиру в строящемся доме в феврале 2018 года. Сдача дома откладывается на третий квартал 2019 года. Могу ли сейчас подать документы для получения налога? И какая справка нужна 2НДФЛ или 3НДФЛ?

Наталья, здравствуйте.

Нет, подать документы сможете только после подписания акта приема-передачи. Если в этом году, в 2019 сможете начать получать вычет через работодателя.

Если же хотите сразу за весь год, то подаете в 2020 году. Тогда вам понадобится справка 2-НДФЛ за 2019 год , а заполнить нужно будет декларацию 3-НДФЛ и прилжить все необходимые документы.

Добрый день! Я пенсионер у меня есть право на возврат уплаченного налога за предыдущие года, за 4 года. Как оформить заявление в таком случае не описано.

Зуфар, здравствуйте.

Заявление нужно оформить за каждый год отдельно.

Форма, бланк и образец заявления на налоговый вычет за покупку квартиры

Как составить заявление на имущественный налоговый вычет за покупку квартиры , чтобы вернуть НДФЛ ? Что делать, если жилье оформлено на ребенка или детей? Если квартира куплена в долевую собственность? Все нюансы рассмотрены в настоящем материале.

Условия возвращения НДФЛ при покупке квартиры

Одним из способов социальной помощи государства для граждан стал вычет, предоставляющий право на возврат налога по заявлению лица в ИФНС. Эта возможность крайне популярна среди населения и, благодаря информационной кампании ФНС России, известна многим налогоплательщикам .

Разберем, при каких условиях вы можете возместить расходы на жилье в размере 13 %:

Вы – налоговый резидент России в соответствии со ст.207 НК РФ. Это значит, что вы пребываете на территории нашей страны от 183 дней в течение 12 месяцев. Это могут быть любые 12 месяцев, не только в одном календарном году. Например, вы уехали в марте за границу на 5 месяцев. Начиная с марта, отсчитываются 12 месяцев до следующего марта: если за это время вы приезжали в Россию и у вас набралось 183 дня, вы – резидент. В противном случае – вы теряете этот статус. Обратите внимание – резидентом могут быть россияне и иностранцы, гражданство не играет ключевую роль.

Вы – плательщик НДФЛ. Из этого пункта следуют дополнительные условия. Если вы зарабатываете в качестве ИП на спецрежиме, к примеру, на «вмененке» и других поступлений у вас нет, то вычет вам недоступен. Если вы ИП на общей системе, вы платите НДФЛ и можете его вернуть.

У вас есть официальные доходы, по которым сдается отчетность в ИФНС. Сюда относится не только зарплата, но и прочие виды прибыли по ст.208 и 209 НК РФ, к примеру, вы зарабатываете арендой автомобиля или операциями на рынке ценных бумаг.

Доходы облагаются ставкой 13%. Так, призы и выигрыши, облагаемые ставкой 35%, нельзя предъявить к вычету.

Вы понесли расходы на покупку жилья из собственных резервов, а не из маткапитала, жилищной субсидии и других мер внешней поддержки. Все расходы подтверждены документами.

Вы – собственник (или совладелец) купленной квартиры либо родитель несовершеннолетнего ребенка, на которого оформлено жилье.

Если указанные требования соблюдены, то получение компенсации сводится к нескольким этапам:

Выбор способа компенсации.

Подача документации в инспекцию.

Для тех, кто выбрал способ «по месту работы», – подача запроса работодателю.

Важно! Вычет имеет утвержденные лимиты, установленные ст.220 НК РФ.

Так, имущественный налоговый вычет за покупку квартиры предоставляется в размере 2 000 000 руб., а за погашение ипотеки – 3 000 000 руб. На такие суммы можно уменьшить доходы. Проще говоря, вам вернется 13% от каждой величины – 260 000 и 390 000 руб.

Обратите внимание! Если траты на квартиру меньше установленного максимума имущественного вычета, то возмещение предоставляется в размере фактических издержек, а остальную часть вычета можно использовать в будущем, если у вас возникнут новые расходы на жилье (покупка, ремонт).

Указанное правило не распространяется на имущественный вычет по ипотечным процентам: если у вас по договору на погашение кредита ушло менее 3 000 000 руб., например, 2 500 000, то остаток в 500 000 уже нельзя применить в будущем, даже если вы снова возьмете ипотеку.

Пути возвращения налога

Есть 2 способа использовать право на имущественный вычет при покупке квартиры :

Вернуть налог через инспекцию.

Приостановить удержание НДФЛ работодателем.

Способы можно совмещать и менять ежегодно. В чем разница между ними: в первом случае вы возвращаете налог, уплаченный в прошлом, а во втором – пользуетесь имущественным налоговым вычетом по текущим доходам.

Обратите внимание! Гражданин, не имеющий в текущем году доходов, не может применить имущественный вычет по месту работы. А лицо, не имевшее доходов в прошлых годах, но трудоустроившееся только в нынешнем периоде, не может воспользоваться способом возмещения НДФЛ через инспекцию.

Схема возврата в инспекции:

Вы в течение года получаете доходы, платите с них налог.

Когда год заканчивается, вы подаете документы на налоговый имущественный вычет и возвращаете то, что заплатили в прошлом году.

Схема вычета у работодателя:

Не ждете окончания года и сдаете в инспекцию документы.

После одобрения вашей декларации вы обращаетесь к работодателю.

Работодатель перестает снимать НДФЛ с вашей зарплаты.

Когда лицо получает имущественный вычет по месту работы, имеет место не возврат, а выдача зарплаты в полном объеме, все 100%, а не 87 (за вычетом налога 13%).

Обратите внимание! Можно совместить оба способа: вернуть НДФЛ за прошлые годы и приостановить его удержание за текущий период.

Далее я разберу нюансы обоих методов на примерах.

Сроки подачи заявления на предоставление имущественного вычета после покупки

Заявление на имущественный вычет в налоговую подается по желанию физлица и без определенных сроков – в любый рабочий день календарного года он вправе обратиться за компенсацией (или приостановлением удержаний с зарплаты).

Есть одно исключение: если у вас за прошедший год возникли доходы, с которых никто не удержал подоходный налог, то вы сами обязаны отчитаться о них и уплатить причитающуюся сумму; в таком случае декларация подается до 30 апреля наступившего года, и в этой же декларации нужно отобразить право на имущественный вычет.

Важно! Если по декларации 3 НДФЛ у вас есть не только возврат налога, то и уплата, то документы подаются до 30 апреля нового года.

Например, в 2019 году вы продали машину, которая находилась в вашей собственности 2 года, и выручка от сделки облагается налоговым платежом. Одновременно вы хотите заявить на налоговый имущественный вычет от покупки жилья. Тогда все документы одним пакетом сдаются в период январь-апрель 2020 года.

Если вы сдали декларацию 3 НДФЛ за прошедший период и уже после подачи у вас возникло право на вычет, то вы сдаете уточненную декларацию за тот же год: добавляете в нее сведения о расходах на покупку и сумму к возмещению .

На заметку! Если в одном декларации есть суммы к возврату и уплате, то производится взаимозачет.

Теперь несколько слов о том, когда у вас возникает право сдавать декларацию на налоговый имущественный вычет:

после появления расходов на куплю недвижимости (в случае долевого строительства – после заключения договора ДДУ и подписания передаточного акта);

после появления уплаченного НДФЛ.

Имущественный вычет распространяется на последние 3 года до года обращения в ИФНС. Какие последствия вытекают из этих норм ст.220 НК РФ:

если вы приобрели квартиру в 2018 году, то возвращаете налог за 2018-2019гг, даже если в 2017-ом году у вас был удержанный НДФЛ; 2017-ый год не входит в расчет возмещения, т. к. тогда еще не было расходов на покупку;

в ы приобрели квартиру в 2016 году, но устроились на официальную работу только в 2019, следовательно, возвращать налог начнете с 2019 года, хотя право на вычет возникло раньше, но не было доходов и уплаченного НДФЛ.

Важно! Для пенсионеров предусмотрена привилегия: если у них за 3 последних года были доходы, с которых уплачивался подоходный налог, а покупка произведена позже и на текущий момент у них нет облагаемых доходов, им возвращают налог за 3 предшествующих года.

Как подать заявление в налоговую о возврате НДФЛ

Заявление на возврат составляется в произвольной форме либо по рекомендованному образцу ФНС России. Варианты подачи:

если собственник один – сдает сам;

если квартира находится в долевой собственности, то каждый совладелец сдает отдельный комплект документации с одинаковым заявлением о распределении имущественного налогового вычета в любых согласованных пропорциях.

Доли компенсации можно менять каждый год в заявительном порядке.

Важно! Заявление на возврат подоходного налога сдается в ИФНС по месту жительства.

Некоторые МФЦ также принимают документы, касающиеся налоговых вычетов. Уточняйте наличие такой услуги перед посещением офиса по телефону.

Есть возможность сдать отчетность дистанционно:

онлайн – через личный кабинет налогоплательщика или портал Госуслуг;

через представителя – потребуется оформить на него доверенность.

Документы, свидетельствующие о праве на возврат

Основной этап налоговой компенсации – сбор и подготовка документов. Что нужно представить в инспекцию:

Справка 2 НДФЛ

Выдает работодатель – бухгалтерия. Если вы возвращаете налог за несколько лет

Договор купли-продажи (коллективный договор или отдельный у каждого совладельца), акт приема передачи квартиры, выписка из Росреестра о регистрации долей дома /квартиры на основании права собственности и др.

Чеки, квитанции, платежные поручения, выписки из банковского счета и прочие формы о подтверждении права на возмещение расходов

Всех собственников, а если родители сдают отчетность за собственника-ребенка, то – свидетельство о рождении

Декларация 3 НДФЛ

Заполненная, пронумерованная, подписанная в день подачи. Листы выдают в ИФНС бесплатно, а также можно самостоятельно распечатать их либо заполнить на компьютере и распечатать уже заполненную форму. Также можно подготовить отчет онлайн – тогда придется сделать электронные копии остальных документов.

Заявление о получении имущественного налогового вычета и подтверждении права на возврат подоходного налога

В свободной форме.

Заполнение заявления на возврат

Заявление на налоговый вычет при покупке квартиры – документ, в котором соискатель приводит волеизъявление и указывает, в каком виде, сумме претендует на возмещение . Также в него записываются реквизиты для перечисления средств.

Заполнение бланка не составляет труда:

составляется «шапка» – кому, от кого и т. д.;

излагается суть ходатайства – «прошу предоставить имущественный налоговый вычет…»;

перечисляются приложенные документы, платежные реквизиты для перевода возвращаемых денег;

проставляются дата и подпись.

Образец заявления на имущественный вычет

Так выглядит образец заполнения заявления на возврате налога при приобретении жилья :

Рекомендованная форма ФНС России:

Обратите внимание! Вы не обязаны придерживаться формы, рекомендованной ФНС, но она предложена ведомством как наилучший вариант отражения сведений по имущественному вычету.

Пример

Пример заявления на возврат 13 процентов от покупки квартиры к работодателю :

Бланк по остатку вычета, например, вы не за один год возместили все расходы, заполняе

С распределением долей:

Заключение

Заявление на возврат НДФЛ при покупке квартиры – один из основных документов, подаваемых в ИФНС для получения имущественного налогового вычета. Оно составляется в свободной форме с указанием информации о адресате, адресанте, сумме вычета и компенсации , реквизитах, на которые нужно перечислить деньги. Если у квартиры несколько собственников, то в бланке прописываются доли каждого.